На какие виды делятся обязательства по банковской гарантии?

По безусловной гарантии, выплаты осуществляются по первому требованию заказчика (бенефициара), обязательно предъявившего свое требование к банку в письменной форме.

По условной гарантии, выплаты будут осуществляться, только после соблюдения определенных условий. Например, необходимо представить документы (счета-накладные, фактуры, акты приема работ, выполнения услуг и т. д.), подтверждающие несоблюдения условий контракта противоположной стороной.

Виды банковской гарантии

На сегодняшний день существует множество различных видов банковских гарантий, которые применяются в различных сверах деятельности юридических лиц и индивидуальных предпринимателей с целью обеспечения их обязательств перед заказчиками.

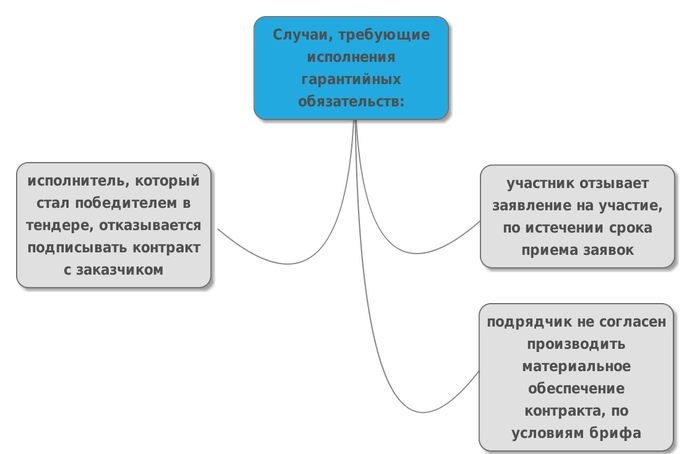

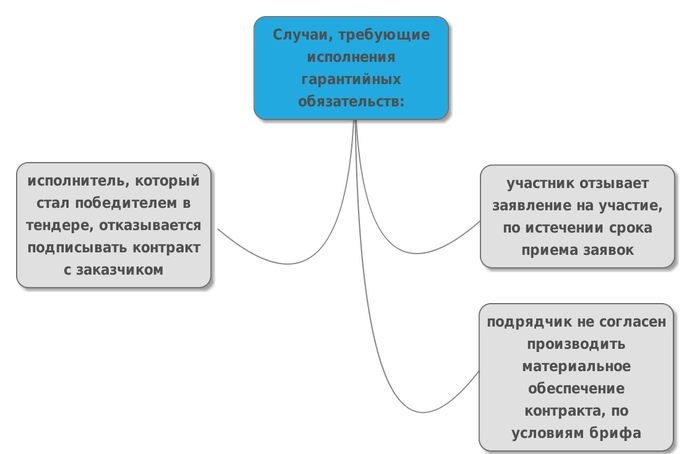

Тендерная гарантия

Тендерная или конкурсная гарантия предоставляется для гарантирования выполнения участниками всех условий конкурса. Исполнители при подаче заявления-заявки на участие в тендере, должны предоставить обеспечение. Заявки, не обеспеченные поручительством или банковской гарантией не рассматриваются и аннулируются автоматически.

Согласно Федеральному закону №44 все заявки на участие в тендере по государственному заказу обеспечиваются соответствующими документами в обязательном порядке. Тендерное обеспечение (банковская, тендерная гарантия) дает возможность заказчику, гарантировать соблюдение обязательств участниками, покрыть организационные расходы и собственную (возможную) прибыль.

Тендерное обеспечение гарантирует стабильность рабочей деятельности организаторов конкурса, фирмы-заказчика и компании-подрядчика, подкрепляя это финансовой основой. Если условия договора будут нарушены (или поступил отказ в подписании контракта) по вине исполнителя, то заказчик вправе выдвинуть требования о выплате компенсации, обеспеченной тендерной гарантией.

Компенсация выплачивается банком, в размере установленной суммы, которую будет возвращать исполнитель гаранту, с учетом начисления процентной ставки.

Гарантии исполнения контракта или обязательств

Банковская гарантия исполнения контракта - это самый востребованный вид обеспечения исполнения условий контракта. Банк берет на себя обязательства возместить, выплатить денежные средства заказчику, если исполнитель не выполнит в установленный срок всех требований контракта.

При заключении гарантийного соглашения с банком, в документе прописывается все условия контракта, заключенного между сторонами, а также наступление гарантийного случая, кроме, форс-мажора и условий неисполнения, независящих от сторон.

Необходимо четко и корректно указывать сроки действия обеспечения. По законодательству срок предоставления гарантии должен превышать срок, указанному в контракте минимум на 1 месяц. Документ с указанием срока действия менее 1 месяца, по истечении срока соглашения заказчика и исполнителя может быть признан недействительным.

Фирма, претендующая на предоставление гарантий финансовой организации, должна предоставить банку залог или денежную сумму.

Гарантия авансового платежа

Банковская гарантия на аванс обеспечивает возврат денежных средств, которые были внесены в качестве предоплаты за поставку товаров, услуг, исполнения работ.

Банковское обеспечение необходимо, если это требует один из пунктов подписанного договора. При заключении стандартного соглашения, условия банковского обеспечения является добровольным.

Гарантийный случай наступает в момент отказа принципала исполнять условия договора (поставка), возвращать внесенный авансовый платеж.

Схема получения возврата платежа, обеспеченная банком:

- Заключается договор между поставщиком (продавец) и покупателем (заказчик), в котором отражены пункты авансового платежа (сроки и сумма).

- Поставщик выносит требование о предоплате.

- Покупатель выдвигает требование о предоставлении банковского обеспечения возврата авансового платежа.

- Стороны заключают дополнительное соглашение к уже имеющемуся договору. В этом соглашении утверждается использование банковской гарантии.

- Производится выставление счета.

- Чтобы выполнить условия договора, поставщик должен заключить с банком гарантийное соглашение.

- Заключенное гарантийное соглашение предоставляется покупателю.

- Заказчик производит выплату авансовой суммы, отраженной в договоре.

- Производится выполнение обязательств между сторонами. Поставщик отправляет качественный товар в установленном объеме, в соответствующие сроки. Покупатель производит полную оплату, полученного товара, услуг либо работ.

- Если продавец не соблюдает условия договора, не обеспечивает поставку товара и отказывается возвращать аванс, то покупатель направляет требование банку-гаранту.

- При предоставлении в банк оригинала документа, гарант обязан выплатить покупателю сумму, эквивалентную авансу.

Банковская гарантия платежа

Гарантия платежа банком обеспечивает исполнение платежных условий в соответствующие сроки покупателя, перед продавцом по заключенному договору. Платежное обеспечение используется на момент оплаты при приеме (получении) товара, услуг и является безусловной гарантией.

Схема торговой операции с банковской гарантией платежа:

- Поставщик и покупатель заключают соглашение, в котором отражено, что обеспечением расчета за поставленный товар будет банковская гарантия.

- Продавец готовит к отправке товар и уведомляет о готовности покупателя.

- Покупатель отправляет в свой банк заявление на предоставление обеспечения.

- После предоставления гарантии покупателю, его банк направляет документ банку продавца, клиентом которого он является.

- Банк оповещает продавца, о получении гарантии платежа.

- Поставщик отгружает товар в указанные в договоре сроки.

- Покупатель должен произвести оплату в указанные сроки по контракту.

При несоблюдении срока платежа за предоставленный товар покупателем, поставщик вправе потребовать компенсацию со стороны гаранта, которая должна быть выплачена по первому же требованию.

Гарантия возврата кредита

Банковская гарантия возврата кредита - это разновидность поручительства, обеспечивающее возврат кредитных средств. Заемщик заключает договор с банком, взявшим на себя обязанности по его кредиту, перед другой финансовой организацией.

Банк-гарант обеспечивает выполнение обязанностей его клиента-кредитора в выполнении обязательств по возврату денежных средств и несет полную финансовую ответственность перед кредитной организацией.

Банк-гарант направляет в кредитную организацию гарантийный документ, в котором подтверждает, что в случае невозврата займа и процентов по нему, он берет на себя обязательство сделать это вместо основного кредитора.

Банковская гарантия по ФЗ-214

Посредством получения банковской гарантии по ФЗ-214 застройщик, в первую очередь, защищает себя от различных проверок государства. И самое главное дает застройщику право беспрепятственно регистрировать договора долевого участия.

Помимо этого, банковская гарантия по ФЗ-214 в г. Москва необходима и дольщику. Гарантийный документ является гарантом того, что все вложенные средства оправдают себя и лицо, заплатившее деньги, обязательно получит недвижимость. Все дело в том, что застройщик, представляя гарантийный документ, показывает, что он действительно платежеспособен и способен довести стройку до конца, вплоть до сдачи в эксплуатацию дома.

Получение гарантии по ФЗ-214 – процесс не простой. Банки часто боятся, выдавать гарантии такого типа, так как не каждый застройщик может похвастаться многолетним опытом работы и способностью довести дело до ума.

Какие банки вправе выдавать банковские гарантии?

Согласно действующему Федеральному закону "О банках и банковской деятельности" от 1990 года, выдача банковской гарантии является банковской операцияей. Поэтому выступать гарантом может только то кредитное учреждение, которое получило лицензию в Центробанке РФ. Постановление о разрешении предоставлять банковскую гарантию, будет отражено в лицензии банка.

Центральный банк России рекомендует кредитным организациям, которые вправе выступать гарантами, обнародовать на своих официальных сайтах информацию о банковской гарантии и данные официальных лиц, которые вправе подтвердить действительность документов.

Основные требования Центрального банка к кредитным организациям, согласно ФЗ №214 (редакция от 2015 г) статья 15.1:

- наличие лицензии выданная ЦБ на банковскую деятельность (с отметкой разрешения выступать в качестве банка-гаранта), сроком не менее 5 лет;

- отсутствие нарушений по требованиям ЦБ, по отчетному периоду не менее чем за последние 6 месяцев;

- отсутствие требований ЦБ по оздоровлению финансовой системы;

- наличие собственного капитала не менее 1 млрд рублей;

- установкой капитал должен быть не менее 200 млн рублей;

- банк должен быть внесен в реестр организаций, которые состоят на учете по страхованию вкладов.

На сайте ЦБ, также размещается информация о кредитных организациях, которые соответствуют вышеперечисленным требованиям.

Кроме того, каждый банк-гарант внесен в реестр кредитных организаций, которые отвечают требованиям согласно ФЗ №44 статьи 45, для контроля налогообложения (НК РФ статья 74.1). Список опубликован на сайте Минфина РФ, информация постоянно обновляется и корректируется ЦБ.

Требования к банковской гарантии

В документе о банковской гарантии по законодательству должны быть отражены, следующие пункты:

- предоставленное обеспечение является безотзывным;

- полное наименование организаций, лиц: банка-гаранта, бенефициара (покупатель), принципала (продавец);

- реквизиты всех участников сделки;

- ссылка на контракт, в котором отражен пункт о требовании предоставления банковского обеспечения;

- условия и сроки сделки между бенефициаром и принципалом;

- максимальная сумма, которая должна быть возмещена гарантом;

- требования к принципалу по обеспечению;

- обязательства гаранта по выплате процентов заказчику, при просрочке платежа (0,1% от суммы);

- срок, условия действия и прекращения обеспечения в совокупности с требованиями заказчика;

- если необходимо, условия передачи бенефициаром права на возмещение третьему лицу (обязательное условие, должно быть отражено в контракте с принципалом);

- необходимый перечень документов, подтверждающих получение возмещения по банковскому обеспечению;

- при условии заказчика возможен пункт, о безусловном списании суммы со счета гаранта.

Размер банковской гарантии и ее стоимость

Размер банковского обеспечения определяется для каждого клиента, предприятия, компании, победителя тендера индивидуально. Устанавливается размер обеспечения исходя из данных контракта. Средства, предоставляемые по гарантии компенсируют объем суммы государственного контракта не полностью, а только его часть.

По действующему законодательству каждая сумма предоставляемой гарантии не должна превышать 1/10 часть всего капитала банка. В совокупности все предоставляемые обеспечения должны быть выданы на сумму, не превышающую 25% всех оборотных средств кредитной организации.

Как определяется размер банковской гарантии?

Размер банковского обеспечения зависит от его назначения:

- На гарантию тендерной заявки, если общая сумма контракта составляет менее 3 млрд. рублей, то ставка размера обеспечения фиксированная и составляет 1% от общей суммы контракта. Если контракт имеет начальную стоимость более 3 млрд. рублей, то ставка обеспечения будет варьироваться от 0,5 до 5% (устанавливается заказчиком).

- На выполнения условий договора, размер устанавливается только после проведения конкурса, торгов, стороной, которая выиграла. Процентная ставка будет варьироваться от 5 до 10% от финансового объема контракта. Ставка может быть увеличена до 25%, если участник в процессе проведения тендера понижает первоначально заявленную стоимость продукции, услуг и т. д. Такая высокая процентная ставка является противодемпинговой мерой (искусственное снижение цены).

- Обеспечение авансовых платежей, если в контракте указано основное требование в банковской гарантии, в выплате заказчиком продавцу предоплатой суммы, то она может достигать до 25-30% от общего финансового объема договора. В случае если покупатель будет уверен в нецелевом использовании авансового платежа и невыполнении обязательств по контракту, вправе потребовать возврата предоплаты.

Что влияет на процентную ставку комиссии банка-гаранта?

Услуги предоставления банковского обеспечения являются возмездными, то есть банк-гарант берет за свою деятельность и риск комиссию. Фиксированной процентной ставки, установленной законодательством нет, ее утверждает сама кредитная организация. Обычно комиссия составляет порядка 1-10% от финансового объема банковского обеспечения.

Условия, влияющие на процентную ставку комиссии:

- Предприятие, компания должна иметь в свою очередь обеспечение, предоставляемой банковской гарантии. Сюда можно отнести дорогостоящее и высоколиквидное имущество (активы), которые будут являться залоговым имуществом банка, если компания не выполнит своих обязательств по договору. Финансовый объем банковского обеспечения напрямую зависит от размера залога. Залогом могут выступать не только натуральные активы, но и ценные бумаги (акции, векселя и т. д).

- Если стоимость залогового имущества не покрывает объема банковской гарантии либо обеспечение оформляется без залога, то процентная ставка соответственно будет значительно выше, может увеличиваться вдвое. Такие меры предусмотрены для дополнительной страховки кредитной организации, если фирма, поручителем, которой он выступил, не сможет выполнить всех требований контракта.

- Сроки исполнения и действия договора, чем больше срок, тем выше риски банка, соответственно и выше % ставка.

- Наличие и ведение открытого расчетного счета.

Условия получения банковской гарантии

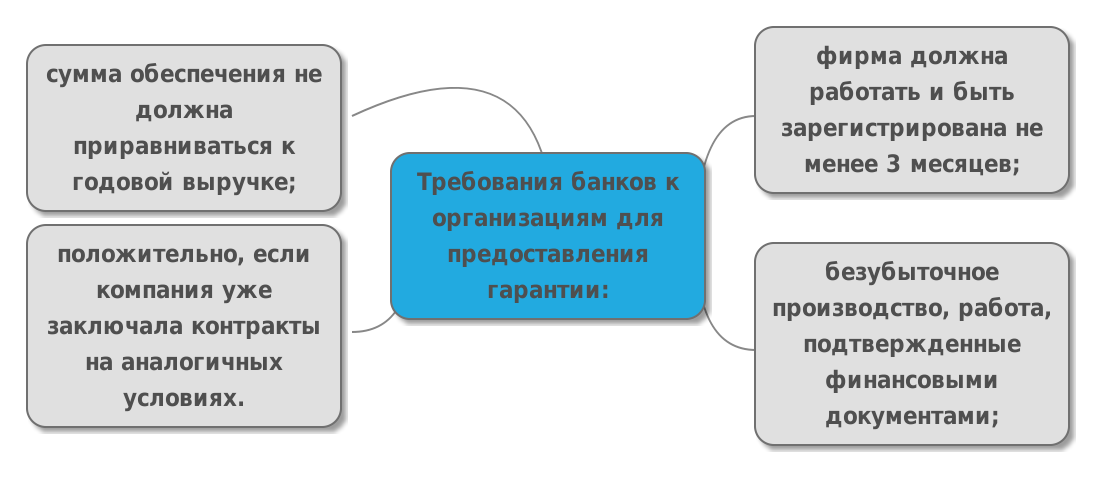

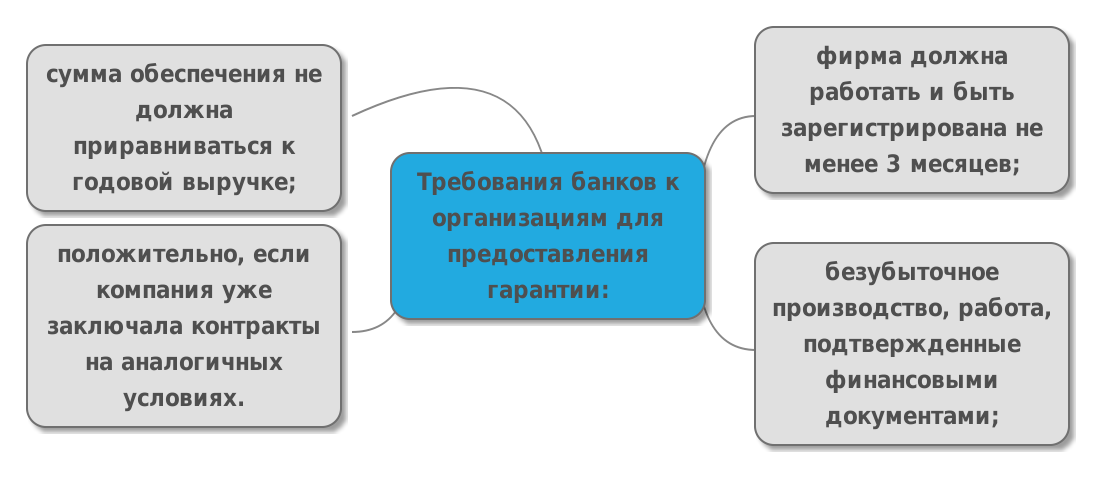

Требования банков к организациям для предоставления гарантии:

- фирма должна работать и быть зарегистрирована не менее 3 месяцев;

- безубыточное производство, работа, подтвержденные финансовыми документами;

- сумма обеспечения не должна приравниваться к годовой выручке;

- положительно, если компания уже заключала контракты на аналогичных условиях.

Требования и наличие определенного пакета документов в кредитных организациях практически идентичны. Различными являются требования к суммам и срокам исполнения обязательств, процентов при наступлении гарантийного случая.

Стандартный пакет документов, необходимый для подачи заявки:

- заявка-заявление, по установленной банком форме, в котором должны быть отражены основные условия предоставляемого обеспечения;

- анкета по образцу кредитной организации;

- правоустанавливающие документы и их копии;

- документы бухгалтерского учета, с приложение расшифровок отдельных балансовых счетов, за обозначенный период;

- проект контракта или договора, в котором отражено требование о гарантии;

- бумаги, подтверждающие наличие залогового имущества, которое имеет стоимость, равную сумме гарантии.

Для оформления может потребоваться наличие:

- поручительства, со стороны учредителей либо сторонних юридических лиц;

- расчетного счета (если счет открыт в этом банке, то процедура оформления может быть упрощена).

Оформление банковской гарантии

Порядок оформления и предоставления банковской гарантии един. Существует два этапа рассмотрения и анализа финансовой и коммерческой деятельности фирмы.

Рассматривается первичная документация:

- реквизиты, направление и сфера деятельности;

- бухгалтерские документы по форме 1 и 2 (за последние 12,6,3 месяцев, в зависимости от требований банка);

- заявка на тендер, контракт с условием обязательного банковского обеспечения, номер в "Реестре закупок".

Если при первичном ознакомлении, банк принимает положительное решение, то вторым этапом будет проверка основных документов:

- юридические: свидетельство о регистрации, устав, полномочия учредителей (образцы подписей, оттиск печати);

- финансовые: финансовая отчетность, подтверждение платежеспособности, справки по уплате налоговых сборов, контракт, для которого оформляется обеспечение;

- общая информация: наличие опыта участия в тендерах, торгах и т. д, планируемая прибыль, при заключении договора и др.

После проведения тщательной проверки документации банк выносит решение, если оно положительное, то подписывается соглашение, в котором должны быть отражены следующие пункты:

- Наименование кредитного учреждения - гаранта.

- Взятое обязательство по выплате компенсации бенефициару.

- Общая гарантийная сумма.

- Условия осуществления платежа.

- Перед кем именно берет обязательства на себя банк.

- Срок действия гарантии.

- Указывается список документов, по предъявлению которых производится выплата.

- Сумма вознаграждения кредитной организации, которая выступила гарантом.

Срок действия банковской гарантии

Период действия банковской гарантии это срок в течение, которого действует обязанность кредитной организации выплатить компенсацию бенефициару, при нарушении условий договора.

Срок действия гарантии ограничен. Следует считать началом действия гарантии, дату подписания соглашения. Окончание срока действия обеспечения должен быть длительнее, не менее чем на 1 месяц, после срока, указанного в контракте. От корректности указания окончания срока может зависеть, действительность всего гарантийного документа.

Возмещение гарантийной суммы при авансом платеже, при наличии доказательной базы (документов) о невыполнении условий контракта принципалом, срок выплаты компенсации банком составляет 3-5 рабочих дня.

Если требования по выплате компенсации было заявлено бенефициаром в установленный срок, в письменной форме, то гарант должен возместить указанную сумму в соглашении. Если банк отказывается выплачивать в установленный срок компенсацию, то бенефициар вправе обратиться в суд.

Если бенефициар обратился к банку-поручителю, в истекший гарантийный срок, то банк вправе отказать в выплате компенсации.

Для проведения внешнеторговых операций, кредитные организации страны продавца, под встречную гарантию выдают стандартную. Срок действия встречной гарантии обязательно должен быть на 15 дней больше стандартной.

Если в банковской гарантии не указан срок ее действия, то он рассчитывается автоматически, то есть 30 календарных дней, после окончания срока контракта.

Окончание срока действия банковской гарантии

Определяются сроки действия банковского обеспечения законодательством РФ и международными правилами, в зависимости от местонахождения сторон участвующих в сделке.

Окончание срока обеспечения наступает:

- В случае если бенефициару (продавцу) была выплачена гарантийная сумма;

- При возврате гарантии;

- Если банком, который является гарантом, будет получено письменное уведомление от продавца (бенефициара) об освобождении от взятых обязательств;

- Ели гарантия была аннулирована, по согласию всех заинтересованных сторон.

В случае если срок окончания выпадает на нерабочий или праздничный день, то сроком окончания будет считаться следующий рабочий день.

Прекращение банковской гарантии

Прекращение действия выданной банковской гарантии наступает, если выполнены условия:

- бенефициар получил от банка-поручителя гарантийную сумму, в установленный срок по соглашению;

- по завершении срока действия банковского обеспечения;

- если бенефициар отказался от своих требований и прав на обеспечение;

- если сторонами, которые заключили контракт были выполнены в полном объеме все обязанности сторон, перед друг другом (в этом случае прекращается срок действия гарантии через 7 рабочих дней).

Перечисленный список считается исчерпывающим согласно ГК РФ статьи 378.

Гарант, получивший сведения о прекращении действия гарантии, должен незамедлительно уведомить об этом принципала.

Преимущества использования банковской гарантии

Применение банковской гарантии в ведении и развитии бизнеса, является наименее рискованным видом финансового обеспечения. Преимущества использования банковского обеспечения характерны как для покупателя (кредитора), так и продавца (заемщика).

Для кредитора:

- высокая надежность, позволяющая до минимума снизить риск убытка;

- ответственность и риск разделен между заказчиком и поставщиком равномерно;

- полное обеспечение взятых обязательств;

- исключение мошеннических действий.

Для заемщика:

- Возможно не использовать и не выводить основные денежные средства;

- Возможно участвовать не только в коммерческих тендерах, но в государственных торгах и конкурсах;

- Выплаты процентной ставки по гарантийному поручительству банка, значительно ниже, чем по кредиту.